Membahas Aturan Main Fintech Lending

Mendalami skema penagihan fintech lending, aturan bunga, kabar entitas asing, dan literasi keuangan yang harus menjadi perhatian

Beberapa waktu terakhir, industri fintech lending di Indonesia kembali menjadi sorotan. Gara-garanya kasus gagal bayar yang viral di media sosial, menyeret nama salah satu platform terdaftar di OJK yakni AdaKami (PT Pembiayaan Digital Indonesia). Baik AdaKami, OJK, maupun AFPI sebagai asosiasi yang menaungi bisnis fintech lending di Indonesia sudah memberikan keterangan, yang intinya masing-masing tengah mendalami kasus ini.

Di tengah popularitasnya, industri fintech lending memang dihadapkan pada sejumlah isu menahun. Mulai dari eksistensi platform ilegal [yang terus-menerus diberantas, namun juga tetap berdatangan], pelanggaran SOP proses bisnis yang tertera dalam aturan [penagihan dengan intimidasi dll], hingga yang paling miris yakni soal literasi finansial rendah para konsumennya.

Menurut rilis terbaru OJK, per 9 Maret 2023 ada 102 pemain fintech lending berizin. Secara akumulasi, per Juli 2023 para pemain telah menyalurkan Rp657.854,73 miliar pinjaman melalui lebih dari 435 juta transaksi pendanaan, baik yang bersifat konsumtif maupun produktif. Adapun saat ini ada lebih dari 117 juta rekening pinjaman terdaftar.

Latar belakang munculnya fintech lending karena adanya funding gap di tengah masyarakat. Menurut data IMF, secara total ada kebutuhan kredit senilai Rp1.600 triliun setiap tahunnya. Sementara lembaga keuangan konvensional (bank/multifinance) baru bisa melayani sekitar Rp600 triliun saja.

Isu yang ramai di media sosial

Dari yang ramai diperbincangkan di media sosial, ada tiga kasus utama yang disoroti: dugaan korban bunuh diri akibat gagal bayar, teror penagihan, dan tingginya bunga/biaya pinjaman. Kendati AdaKami mengelak pihaknya melakukan hal tersebut, namun netizen yang menyebarkan informasi ini turut menyertakan bukti-bukti berupa tangkapan layar aplikasi dan beberapa rekaman proses penagihan yang kurang beradab.

Terkait kasus bunuh diri, sebenarnya ini bukan baru kali ini terjadi. Beberapa kasus bunuh diri yang dilatarbelakangi gagal bayar pinjaman online sudah mulai diberitakan sejak beberapa tahun lalu. Misalnya pada Februari 2019, ada sopir taksi berinisial Z (35 tahun) ditemukan tewas di kamar indekos. Dari sepucuk surat yang ditemukan polisi, korban meminta ke OJK atau pihak berwajib untuk memberantas pinjol yang menurutnya seperti 'jebakan setan'.

Kasus serupa juga terjadi di tahun-tahun berikutnya. Lebih dari 10 kasus bunuh diri yang sama diberitakan media selama 3 tahun terakhir.

Motif bunuh diri karena para korban merasa tertekan dan dipermalukan atas proses penagihan yang dilakukan secara intimidatif --- tidak hanya pada dirinya, tapi ke orang-orang di sekitarnya. Mengingat banyak aplikasi [khususnya yang ilegal] turut meminta akses ke kontak ponsel pelaku.

Padahal OJK maupun AFPI sudah memiliki aturan yang sangat rinci terkait skema penagihan ini, baik saat dilakukan secara in-house ataupun lewat pihak ketiga. Tidak dimungkiri karena keterbatasan area operasional, banyak pemain fintech lending menyewa jasa pihak ketiga untuk proses collection, untuk melakukan penagihan via ponsel maupun mediasi secara langsung kepada para nasabahnya.

Skema penagihan yang ditentukan

Dalam Peraturan OJK No. 10 tahun 2022, tertera bawhwa penyelenggara pinjol hanya boleh menagih dalam waktu 90 hari dan selebihnya hangus. Mekanismenya lalu didetailkan dalam ketentuan AFPI (Asosiasi Fintech Pendanaan Bersama Indonesia).

Terkait tata cara penagihan yang diatur AFPI poinnya sebagai berikut:

- Perusahaan wajib memiliki dan menyampaikan prosedur penagihan apabila terjadi gagal bayar.

- Langkah-langkah yang dianjurkan: pemberian peringatan, penjadwalan restrukturisasi, korespondensi jarak jauh via telepon/email/lainnya, kunjungan/komunikasi dengan tim penagihan, dan penghapusan pinjaman.

- Karyawan internal penagihan dari perusahaan fintech lending diwajibkan mendapatkan sertifikasi Agen Penagihan dari AFPI/OJK.

- Perusahaan fintech wajib menginformasikan kepada penerima pinjaman secara detail mengenai risiko jika tidak melakukan pelunasan.

- Dilarang melakukan penagihan dengan intimidasi, kekerasan fisik dan mental ataupun cara-cara yang menyinggung SARA atau merendahkan harkat, martabat serta harga diri penerima pinjaman -- entah itu di secara langsung maupun lewat dunia maya baik terhadap diri peminjam, harta benda, kerabat, rekan dan keluarganya.

Pun jika penagihan dipasrahkan kepada pihak ketiga, AFPI juga sudah memiliki ketentuan khusus, sebagai berikut:

- Pihak ketiga harus terdaftar di AFPI dan memiliki sertifikat untuk melakukan penagihan pinjaman online.

- Seluruh karyawan penagihan dari perusahaan jasa pelaksanaan penagihan diwajibkan memperoleh sertifikasi Agen Penagihan.

- Perusahaan fintech pendanaan menggunakan pihak ketiga untuk tagihan yang telah melewati batas keterlambatan yaitu lebih dari 90 hari dihitung dari tanggal jatuh tempo pinjaman.

- Selain menggunakan pihak ketiga untuk menagih pinjaman lebih dari 90 hari, perusahaan fintech lending juga bisa melakukan beberapa hal ini, yaitu:

- Menunjuk kuasa hukum dan mengajukan upaya hukum yang tersedia atas nama pendana kepada penerima pinjaman tentunya harus sesuai dengan UU yang berlaku.

- Untuk pemberian pinjaman kepada peminjam dengan skema kerja sama (misalnya kerja sama supply chain atau distributor financing), penagihan bisa dilakukan oleh business partner

- Perusahaan fintech lending dilarang menggunakan pihak ketiga perusahaan jasa penagihan yang masuk ke dalam daftar hitam OJK/AFPI.

Ketentuan terkait bunga

Kasus yang disoroti juga terkait biaya layanan yang sangat besar, mendekati 100% dari nilai pinjaman. Sebenarnya praktik ini ilegal, faktanya OJK mengatakan bahwa batas tingkat bunga termasuk biaya lainnya untuk fintech lending yang ditetapkan oleh AFPI yaitu sebesar maksimal 0,4 persen per hari dan lebih ditujukan untuk pinjaman jangka pendek. Angka ini turun, beleid sebelumnya mengisyaratkan bunga maksimal 0,8 persen per hari.

Sebelumnya bunga fintech lending memang bisa dibilang relatif tinggi jika dibandingkan dengan produk kredit perbankan. Menurut AFPI ada beberapa faktor, pertama karena fintech lending memiliki tingkat risiko yang cukup tinggi akan kredit macet dari nasabah. Kedua, terkait berbagai kemudahan yang ditawarkan lewat digitalisasi dari proses onboarding sampai pencairan dana. Dan ketiga, tenor pinjaman online ini relatif pendek.

Kabar dijalankan oleh entitas luar

Isu lain yang turut viral dibahas adalah keterlibatan entitas luar terhadap bisnis pinjaman online di luar, lantaran dalam perjanjian menyebutkan ada perusahaan nonlokal yang menjadi pihak pemberi dana. Secara aturan dalam POJK, untuk mendapatkan izin dari otoritas fintech lending harus berupa entitas dan kepemilikan lokal, sehingga harus berbadan hukum (PT) di Indonesia. Dan saat ini 100% entitas yang terdaftar di OJK memiliki PT terdaftar.

Terkait keterlibatan entitas luar ini, DailySocial.id mencoba menelusurinya, bertanya langsung dengan pihak yang terkait. Narasumber kami, mantan CEO dari perusahaan fintech lending berlisensi OJK bercerita. Kebanyakan penyaluran pinjaman fintech lending memang berasal dari super lender di luar negeri --- untuk yang konsumtif paling banyak dari Tiongkok atau Hong Kong yang berbadan hukum di Singapura.

Namun praktik ini dinilai memang umum dilakukan dan tidak melanggar aturan. Dalam debutnya, salah satu KPI perusahaan fintech lending adalah menyalurkan dana pinjaman sebanyak-banyaknya. Untuk mencapai hal tersebut maka memerlukan talangan dana yang besar. Jika hanya mengandalkan pendana ritel, nilainya akan sangat kurang. Untuk itu para perusahaan melakukan penggalangan pinjaman (debt/loan channeling) ke super lender institusi.

Narasumber kami juga menjelaskan, biasanya skema kerjanya adalah super lender tersebut akan membuat entitas di lokal atau di Singapura, bertujuan untuk bisa memantau langsung proses bisnis dari perusahaan fintech yang dibantunya. Terkait penyaluran dana, super lender terlebih dulu mentransfer ke perusahaan fintech, lalu fintech tersebut yang meneruskan ke konsumen akhir. Jika dalam perjanjian pinjaman, biasanya super lender dilibatkan menjadi pihak kedua sebagai pemilik dana.

Sebagai informasi, di perjanjian peminjaman dana, ada tiga pihak yang dilibatkan: peminjam/konsumen, pemberi dana, dan platform/penyalur.

Di sisi lain, memang tidak sedikit perusahaan fintech lending lokal yang menjadi perpanjangan tangan (ekspansi) dari perusahaan dari luar.

Seperti dikutip dari Katadata, Peneliti Ekonomi Digital Ignatius Untung Surapati mengatakan bahwa dirinya tidak yakin bahwa fintech itu 90% lokal. Ia mencontohkan platform seperti OVO, Gopay, ShopeePay, dan lainnya yang menjadi penguasa pasar sebagian besar dananya dari para investor yang berasal dari India, Tiongkok, dan negara lainnya.

Sumber kami juga tidak mengelak tentang kondisi ini. Karena memang banyak fintech lending lokal yang bisnis (utamanya) turut dioperasikan dari luar negeri.

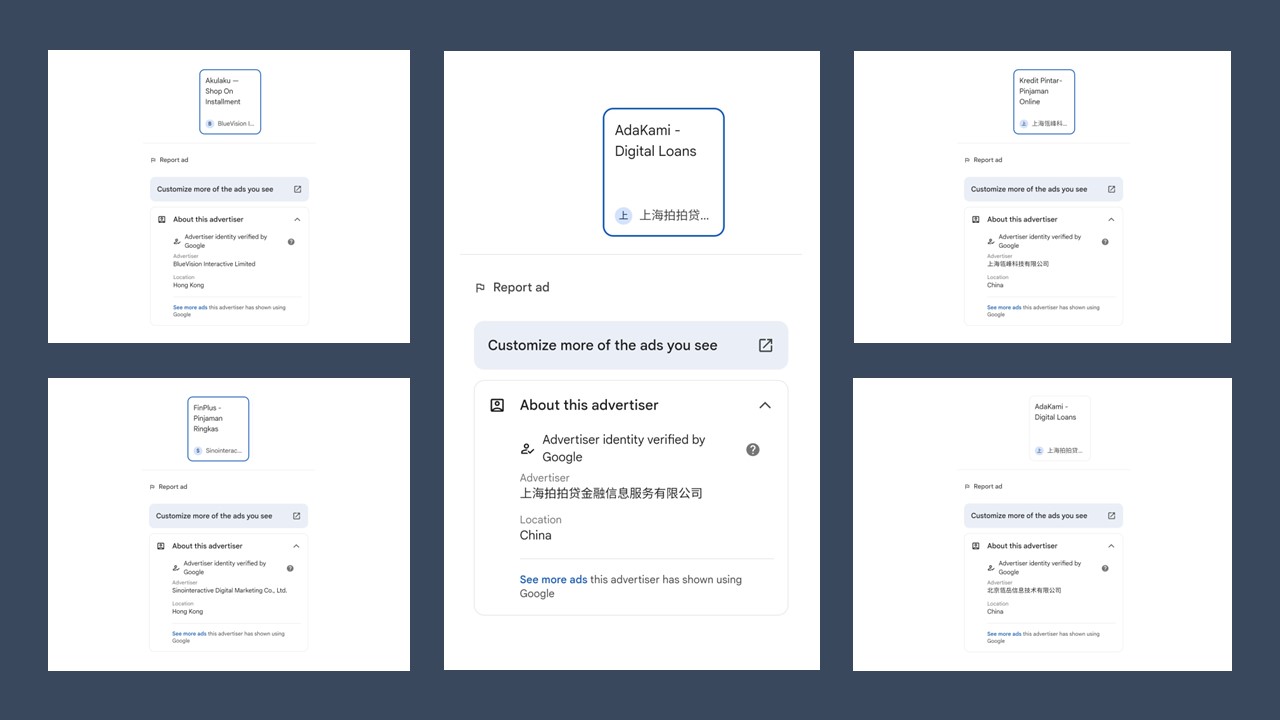

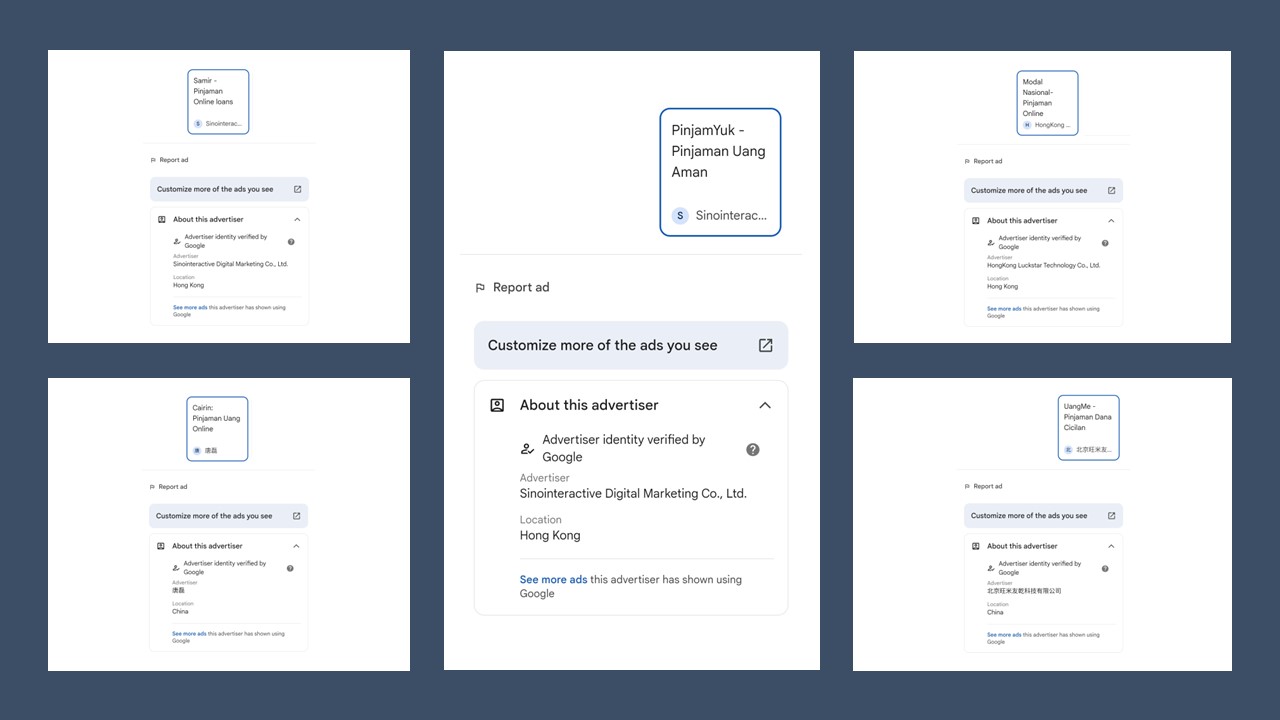

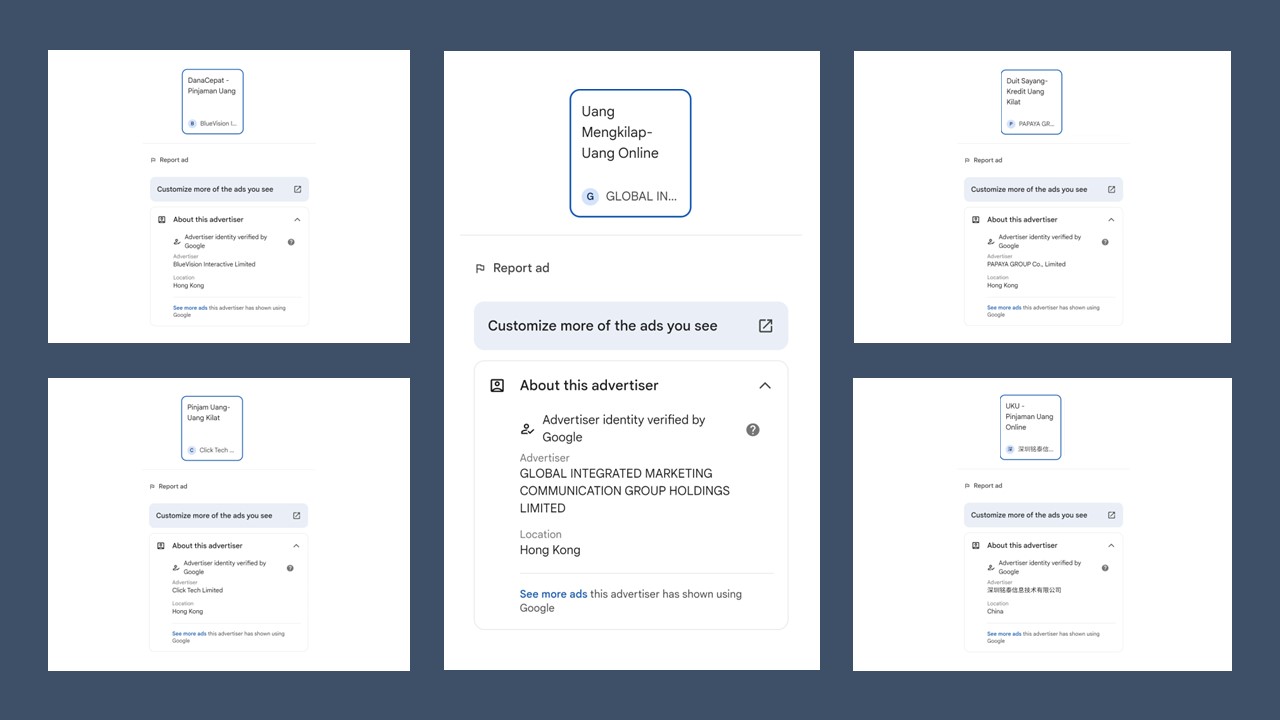

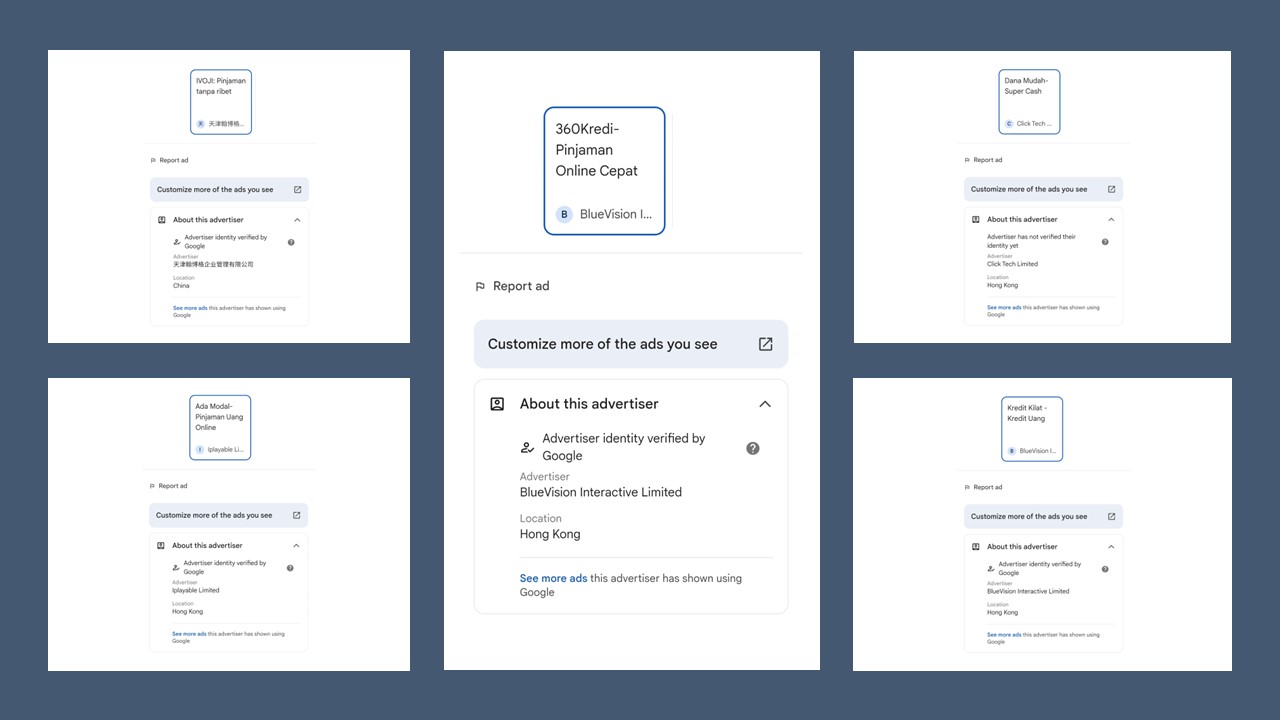

Kami pun mencoba melakukan penelusuran, salah satunya dengan mengidentifikasi perusahaan operator di balik aplikasi fintech lending yang beredar di Indonesia. Caranya dengan mengidentifikasi perusahaan yang mengiklankan aplikasi tertentu melalui AdSense. Ditemukan tidak sedikit entitas luar --- kendati banyak juga yang dioperasikan PT dari Indonesia --- yang berupaya memasarkan layanan tersebut.

Literasi finansial masyarakat

Berdasarkan hasil Survei Nasional Literasi dan Inklusi Keuangan (SNLIK) 2022, indeks literasi keuangan masyarakat Indonesia sebesar 49,68 persen dan inklusi keuangan sebesar 85,10 persen. Nilai ini meningkat dibanding hasil SNLIK 2019 yaitu indeks literasi keuangan 38,03 persen dan inklusi keuangan 76,19 persen.

Proposisi tersebut artinya menunjukkan akses ke layanan keuangan saat ini lebih mudah, dibanding kompetensi terkait produk keuangan itu sendiri.

Literasi keuangan adalah pengetahuan seseorang terhadap produk-produk finansial. Sementara inklusi keuangan merujuk pada kondisi kepemilikan akun bank atau lembaga keuangan lainnya oleh kalangan penduduk usia produktif.

Sebagai gambaran, dari statistik OJK, paling banyak pemilik akun pinjaman online ada di rentang usia 19-34 tahun dengan pembagian yang berimbang antara laki-laki dan perempuan. Sementara penyalurannya 81% masih di area Jawa. Atas dasar ini, aturan baru POJK mulai mendorong para pemain untuk memberikan porsi lebih kepada peminjam di luar Jawa. Ini menjadi misi yang mulia, kendati PR untuk edukasi pengguna juga relatif akan lebih menantang.

Regulasi finetch lending memang sudah selayaknya dibuat sangat ketat dan disiplin. Termasuk upaya pemberantasan pemain ilegal dan sanksi terhadap pelanggaran. Toh sedari dulu sektor keuangan memang high-regulated. Namun yang tak kalah penting adalah upaya edukasi ke masyarakat terkait produk keuangan dan risiko secara mendalam. Karena pada akhirnya, kasus viral tersebut tidak akan terjadi jika dari awal masyarakat terkait sudah memahami betul ketentuan produk pinjaman yang dilanggan tersebut.

Dalam POJK, sebenarnya juga sudah diatur kewajiban pemain industri melakukan edukasi kepada masyarakat. Di beleid lama tertera di pasal 33 POJK 77/2016, berbunyi penyelenggara mendukung pelaksanaan kegiatan dalam rangka meningkatkan literasi dan inklusi keuangan.

Bentuk dukungan tersebut dituangkan dalam bentuk sosialisasi dan edukasi. Bagi penyelenggara yang sudah terdaftar wajib 12 kali sosialisasi di 12 kota dan provinsi berbeda dengan proporsi 6 di Pulau Jawa dan 6 di luar Pulau Jawa. Sedangkan Penyelenggara berizin rutin 3 kali dalam satu tahun dengan proporsi 1 kali di Pulau Jawa dan 2 kali di luar Pulau Jawa.

Pada intinya, seluruh stakeholder yang terlibat dalam industri fintech lending harus saling mendukung. Pemerintah mengawasi ekosistem industri; industri memberi memberikan layanan dan edukasi yang baik ke masyarakat; masyarakat juga harus cermat dalam menjadi nasabah dan berperan aktif membantu regulator untuk mengawasi.

Sign up for our

newsletter