Selamat Datang Bank Digital

Bank digital di Indonesia masih di bawah perbankan konvensional, payung hukum juga belum mengakomodir pembukaan bank virtual

Perbankan, industri finansial tertua di dunia, kini dituntut untuk bertransformasi menuju digital, baik dalam layanan kepada konsumen maupun pada operasionalnya. Sembari di sisi eksternal mereka juga dituntut untuk bekerja sama dengan startup fintech agar tidak semakin tergerus dengan tren teknologi.

Banyak yang mengakui, dengan memanfaatkan teknologi digital dapat memberikan efisiensi, karena tidak melulu mengandalkan kuantitas aset fisik maupun non-fisik. Makanya sebagian besar solusi yang ditawarkan bersifat disruptif, mengganggu kebiasaan lama.

Bank tidak bisa selamanya mengandalkan kerja sama dengan pihak ketiga saja agar bisnis tidak terkikis. Mereka dituntut untuk semakin efisien dengan sepenuhnya mengadopsi digital, akhirnya muncul model perbankan yang lebih baru dikenal dengan bank digital (atau bank virtual).

Menurut IBM, bank digital berbeda dengan bentuk perbankan digital lain karena mereka hanya berbentuk online, tidak memiliki kantor cabang dalam suatu negara. Ekspektasi konsumen dari sini adalah penghematan fasilitas dan staf bank yang akhirnya diterjemahkan sebagai suku bunga yang lebih tinggi untuk tabungan dan suku bunga yang lebih rendah untuk pinjaman.

Perbedaan yang paling mereka rasa adalah hubungan emosional saat mendatangi kantor cabang untuk berinteraksi, menyewa brankas, meminta saran bankir atau sebagainya.

Bank digital di Indonesia: Masih menunggu payung hukum

Indonesia belum memiliki payung hukum terkait bank digital. Wacana pembuatan sudah ada, tapi kerangka kerja formal yang sayangnya belum ada. Saat ini, bank digital yang beroperasi masih di bawah bendera bank konvensional, yakni BTPN Jenius (2016) dan DBS Digibank (2017).

Payung mengenai bank digital baru diakomodasi oleh POJK Nomor 12 Tahun 2018. Dijelaskan, definisi layanan perbankan digital adalah layanan yang dikembangkan dengan mengoptimalkan pemanfaatan data nasabah dalam rangka melayani nasabah secara lebih cepat, mudah dan sesuai dengan kebutuhan; serta dapat dilakukan secara mandiri sepenuhnya oleh nasabah, dengan memperhatikan aspek pengamanan.

OJK juga menyebut bahwa penyedia ini hanya bisa dilakukan oleh bank yang minimal masuk kategori bank umum kelompok usaha (BUKU) II atau kepemilikan modal inti antara Rp1 triliun sampai Rp5 triliun. Peraturan mengenai bank virtual atau bank tanpa kehadiran fisik belum diakomodasi dalam POJK tersebut.

Limitasi ini dimaksudkan bahwa regulator ingin memastikan seluruh fundamental yang dilakukan berada dalam rambu-rambu aturan perbankan. Masuk BUKU II berpengaruh pada lingkup kegiatan usaha bank itu sendiri, yang paling berpengaruh adalah mereka dapat memulai kegiatan sistem pembayaran dan e-banking tanpa harus dibatasi apabila masih di BUKU I.

Dari segi layanan yang ditawarkan, Jenius maupun Digibank belum ada yang benar-benar menyasar kalangan unbanked. Peta persebarannya secara strategis tidak langsung massal melainkan perlahan-lahan masuk ke kota-kota besar. Misalnya, Jenius per akhir 2019, buka booth di Malang, Medan, Makassar, Palembang, Yogyakarta, Bali, dan tentu saja Jakarta pada pilot project-nya.

Meski demikian, ini tidak lagi menjadi isu karena pembukaan rekening di Jenius sudah difasilitasi dengan layanan video call KYC, sehingga tanpa harus datang ke booth pun bisa menjadi nasabah. Fitur yang cukup inovatif, tapi tidak bisa berhenti di situ.

Harus ada dampak yang diberikan untuk nasabah unkanked. Beda ceritanya dengan kondisi saat ini, ekspansi startup fintech lending atau payment yang terlihat lebih cepat dalam menggaet target nasabahnya karena ada “kue bisnis” yang belum dijamah oleh perbankan.

Meski payung hukum belum ada, dengan berbekal aturan yang sudah diterbitkan, kini peta bank digital mulai ramai. Ditandai masuknya para konglomerasi, investor kelas kakap, hingga startup ramai-ramai akuisisi bank kecil sejak tahun lalu.

Salim Group sudah mencaplok Bank Ina Perdana, Jerry Ng (bankir senior) dan Patrick Walujo (Northstar Group) ke Bank Artos, BCA ke Bank Royal dan Rabobank (akan dilebur ke salah satu anak usaha BCA), Akulaku ke Bank Yudha Bhakti.

Seluruh aksi di atas belum menunjukkan taringnya, kecuali Akulaku dan Bank Yudha Bhakti. Namun persiapannya sudah mulai terasa. BCA misalnya sudah menargetkan Bank Royal mulai pilot project pada paruh kedua tahun ini dan siap menambah modal hingga Rp3 triliun agar geraknya semakin lincah.

Sementara, Bank Artos telah ditempati oleh orang-orang eks BTPN, efektif per 15 November 2019. Mereka adalah Jerry Ng (Komisaris Utama), Anika Faisal (Dewan Komisaris), Kharim Indra Gupta Siregar (Direktur Utama), Arief Harris Tandjung (Wakil Direksi Utama) dan Peterjan van Nieuwenhuizen (Direksi). Suksesi ini menandai bahwa ada harapan besar untuk mengulang kesuksesan Jenius di bawah pimpinan yang sama.

Hubungan yang erat antara Patrick Walujo dengan Gojek santer dirumorkan Bank Artos akan menjadi GoBank (perbankan milik Gojek). Ia menegaskan bahwa rumor tersebut tidak benar. Menurut pengakuannya, dalam suatu forum diskusi panel, memang sempat ada obrolan untuk pemanfaatan ekosistem Gojek dan pendayagunaan tim Bank Artos yang berpengalaman di perbankan.

Namun, pada akhirnya diputuskan bahwa konsep Bank Artos tidak masuk secara eksklusif menjadi bank Gojek. Meski, perbankan memang secara spesifik bakal diarahkan menjadi bank digital. “Karena kami melihat ada kebutuhan yang tidak bisa dipenuhi oleh pasar yaitu dari sisi bank digital itu,” kata Patrick saat menjadi pembicara di suatu acara konferensi, akhir Januari 2020.

Sebelum berinvestasi ke Bank Artos, Patrick punya pengalaman berinvestasi di BTPN pada 2008, melalui TPG Nusantara, perusahaan patungan dengan Trans Pacific Group. Ia membeli 71% saham BTPN sebesar $195 juta (sekitar Rp1,8 triliun pada saat itu). Saham dilepas secara bertahap hingga 2015, nominal yang didapat adalah Rp5,3 triliun dengan melepas 17,5% saham.

“Saya mengajak Jerry Ng untuk bergabung dan membenahi bisnis BTPN. Bank tersebut masuk ke mass market yakni para pedagang kecil di pasar tradisional yang pasarnya besar dan berkembang dengan baik, sampai-sampai bank BUMN ikut masuk,” lanjut Patrick.

Apabila Bank Royal Bank Artos, dan Bank Yudha Bhakti mulai beroperasi, diharapkan ada penawaran produk yang lebih variatif dan mudah dipakai oleh masyarakat unbanked.

Menurut laporan termutakhir e-Conomy SEA 2019 yang disusun Google, Temasek dan Bain & Company, ada 51% penduduk Indonesia yang masuk ke golongan unbanked; underbanked 26%; dan banked 23%.

“Ada banyak pelaku usaha yang membutuhkan pendanaan, namun kesulitan meminjam dana ke bank di antaranya karena tidak memiliki jaminan untuk diagunkan. Kebutuhan ini bisa jadi potensi layanan bagi bank digital,” sambung Patrick.

Hong Kong bisa menjadi contoh terbaik, lantaran di negara ini sudah ada delapan bank digital yang beroperasi sejak lisensi diberikan sejak tahun 2019. ZA Bank menawarkan bunga deposito maksimal 6,8% selama tiga bulan untuk simpanan hingga 100 ribu dolar Hong Kong (setara Rp176 juta).

Dibandingkan penawaran dari bank konvensional seperti HSBC dan Standard Chartered, bunga deposito yang ditawarkan antara 2%-3% untuk simpanan dengan nominal tinggi.

Strategi awal ini, menurut Managing Director VC Asset Management Louis Tse Ming-Kwong, merupakan upaya pemain baru unntuk meningkatkan brand awareness, sekaligus mendapatkan basis konsumen.

“Perang tarif mungkin tidak hanya terbatas pada bank virtual, tetapi mendorong bank konvensional untuk merespons mempertahankan pangsa pasar mereka,” ujarnya.

Beda negara, beda perkembangan

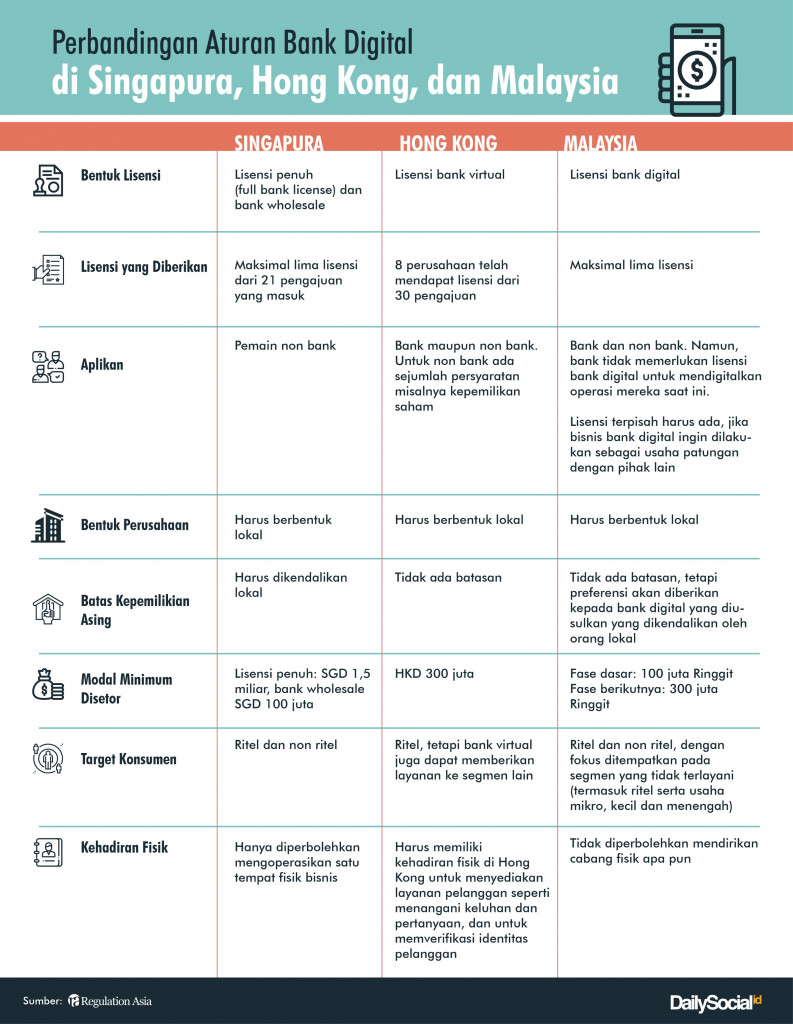

Bicara bank virtual, Indonesia memang belum punya payung hukumnya. Persyaratan untuk membuat bank digital baru bisa dilakukan apabila izin dasarnya adalah perbankan. Beda halnya dengan dua negara tetangganya, yakni Singapura dan Malaysia.

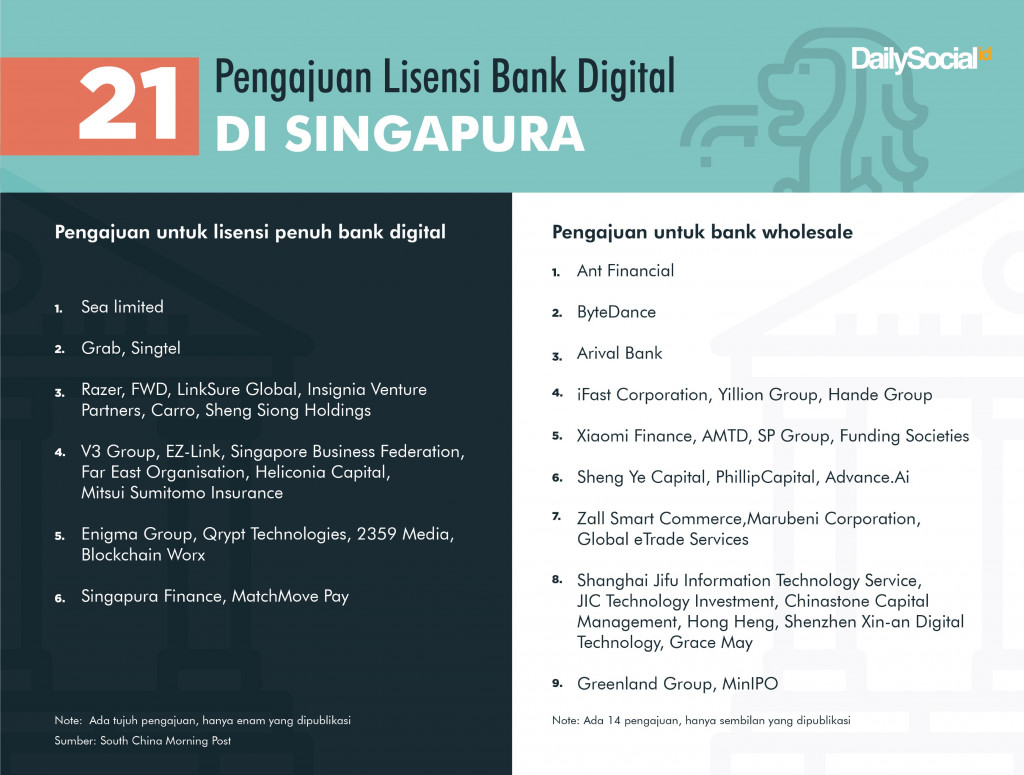

Singapura membuka lima lisensi sebagai bank digital untuk non perbankan, dengan rincian dua izin untuk lisensi penuh dan tiga lisensi bank wholesale. Pengumuman akan dilakukan pada Juni 2020 dan kelima perusahaan terpilih diharapkan dapat segera memulai bisnisnya pada pertengahan 2021.

Persyaratan yang diberikan Bank Sentral Singapura pun berbeda untuk masing-masing lisensi. Untuk lisensi penuh harus memenuhi modal senilai 1,5 miliar dolar Singapura dan harus dikendalikan oleh orang lokal. Mereka diizinkan untuk menyediakan berbagai layanan keuangan serta menyimpan tabungan nasabah ritel.

Sedangkan, bank wholesale memungkinkan mereka yang ingin melayani UKM dan segmen non ritel lainnya. Modal minimum 100 juta dolar Singapura. Pengajuan terbuka untuk perusahaan lokal dan asing.

Ada 21 calon kandidat yang bersaing untuk mengantongi izin tersebut, baik berbentuk konsorsium maupun individu. Menariknya, kebanyakan pengajuan berasal dari perusahaan teknologi asal Tiongkok karena memang Bank Sentral Singapura membuka kesempatan ini untuk non perbankan.

Masuknya pemain baru di Negeri Singa ini bukan menitikberatkan pada “anak baru”, melainkan layanan seperti apa yang bakal mereka tawarkan. Menurut Profesor Sistem Informasi di Nanyang Business School Boh Wai Fong, pemain baru diharapkan bisa melayani orang-orang berpenghasilan rendah atau perusahaan baru yang tidak dapat memenuhi persyaratan kredit bank tradisional.

Ada 38% orang dewasa di Singapura yang masuk kategori underbanked, meski negara tersebut sudah masuk dalam tahap dewasa untuk industri keuangannya, menurut laporan e-Conomy 2019 yang disusun Google, Temasek, dan Bain & Company.

Secara helicopter view, tingginya minat para pemain teknologi asing ke Singapura menandakan bahwa disinilah gerbang masuknya ke pasar Asia Tenggara lebih jauh. Meski lisensi ini hanya akan berlaku di Singapura, tapi model bisnisnya dianggap sangat layak untuk direplikasi di regional.

Perlu dicatat, Singapura belum memiliki bank digital sama sekali. Selama ini negara tersebut didominasi oleh bank besar seperti DBS, UOB dan OCBC. Ketiganya, menurut Boh, sudah “too good for too long” dan memonopoli pasar.

Malaysia juga melakukan kontes yang sama dengan Singapura, membuka lima lisensi bank digital. Pengajuan terbuka untuk non perbankan, perbankan itu sendiri apabila ingin memisahkan bank digitalnya dengan membentuk perusahaan patungan.

Negeri Jiran ini mengeluarkan draf paparan tentang Kerangka Lisensi untuk Bank Digital sebagai cara mempromosikan pengembangan bank digital sejalan dengan arahan yang diambil regulator Singapura dan Hong Kong. Keduanya telah menerbitkan kerangka lisensi kerja yang serupa dalam dua tahun terakhir.

Bank Sentral Malaysia menyatakan pihaknya akan menyelesaikan draf tersebut pada paruh pertama tahun ini. Bersamaan dengan itu, pengajuan lisensi baru bisa dilakukan untuk calon kandidat yang berminat.

Sementara itu, Filipina telah memberikan empat lisensi bank digital untuk Bank CIMB dan ING Bank, Tonik dan Rizal Commercial Banking Corporation (RCBC). Kecuali RCBC, bank digital dijalankan oleh bank regional. Thailand pun juga sudah memiliki bank digital bernama Timo yang dirilis pada 2016.

Sign up for our

newsletter

Premium

Premium